Nota Stampa

Schroders Global Investor Study 2022

La complessità dei mercati spinge gli investitori verso i gestori attivi

19 dicembre 2022 – La complessità del contesto economico, con l’inflazione ai massimi da decenni, spinge gli investitori verso le gestioni attive. È quanto emerge dalla ricerca annuale Schroders Global Investor Study 2022 sulle aspettative degli investitori che ha coinvolto 23.000 persone in 33 Paesi di tutto il mondo.

Più in dettaglio, un terzo degli investitori italiani (34% – 48% il dato globale) ha indicato di ritenere i fondi a gestione attiva più attraenti alla luce delle turbolenze degli ultimi mesi. Tra questi, sono soprattutto gli investitori più esperti ad affidarsi alle competenze di un gestore attivo: in Italia, il 47% degli investitori “esperti” e il 40% di quelli “avanzati” ritiene che i fondi attivi siano più interessanti, rispetto al 22% e 21% rispettivamente degli investitori “principianti” e “inesperti”.

Numeri alla mano, la ricerca mostra, inoltre, che gli investitori tendono ad affidarsi alla competenza dei professionisti per trovare risposte in questi tempi incerti, con il 33% degli italiani (39% il dato globale) più propensi a rivolgersi a un consulente finanziario alla luce dell’aumento dei tassi di interesse. È interessante notare che questo fenomeno, in Italia, sembra riguardare soprattutto gli investitori “esperti” (47%) e quelli “inesperti” (39%), contro solo il 29% degli investitori “intermedi”.

Lesley-Ann Morgan, Head of Multi-Asset Strategy, Schroders, commenta:

“In effetti, è proprio in tempi come questi che la competenza e l’esperienza dei gestori attivi diventa fondamentale. Lo studio ha anche rilevato che, in questo contesto complesso, più di metà degli investitori a livello globale (58% – 40% il dato italiano) concorda sul fatto che la performance dei propri investimenti abbia un impatto diretto sulla propria salute mentale. Ciò evidenzia ulteriormente il ruolo cruciale di gestori attivi e consulenti finanziari nel supportarli.”

L’inflazione all’origine del cambiamento di rotta

Da quanto emerge dallo studio di Schroders è il fenomeno dell’inflazione, che ha caratterizzato tutto il 2022, ad avere spinto gli investitori a mettere in discussione le proprie scelte di investimento. Infatti, il 59% (80% il dato globale) degli investitori italiani che si definiscono “esperti” in termini di competenze finanziarie ha dichiarato di aver già apportato modifiche alle proprie strategie di investimento in risposta all’aumento dell’inflazione, rispetto al 37% (55% a livello mondiale) degli investitori più in generale.

Al contrario, solo il 17% degli investitori italiani che si definiscono “principianti” e il 19% di quelli “inesperti” ha modificato la propria strategia di investimento alla luce delle sfide poste dall’inflazione, contro il 29% e il 27% rispettivamente a livello mondiale.

Più attenzione alla diversificazione

Fra chi ha deciso di modificare la propria asset allocation, emerge anche una crescente attenzione alla diversificazione: se il 54% degli italiani ritiene che i propri investimenti siano sufficientemente diversificati per attenuare l’impatto di un evento di mercato significativo (60% a livello globale), il 40% intende invece aumentare la diversificazione del proprio portafoglio (42% a livello globale).

Guardando più in dettaglio le scelte di asset allocation indicate dagli intervistati italiani, lo studio di Schroders rileva che nell’attuale contesto gli asset digitali (41%) e i mercati privati (34%) sono tra gli investimenti considerati più attraenti, in linea con i dati globali, rispettivamente del 43% e 40%.

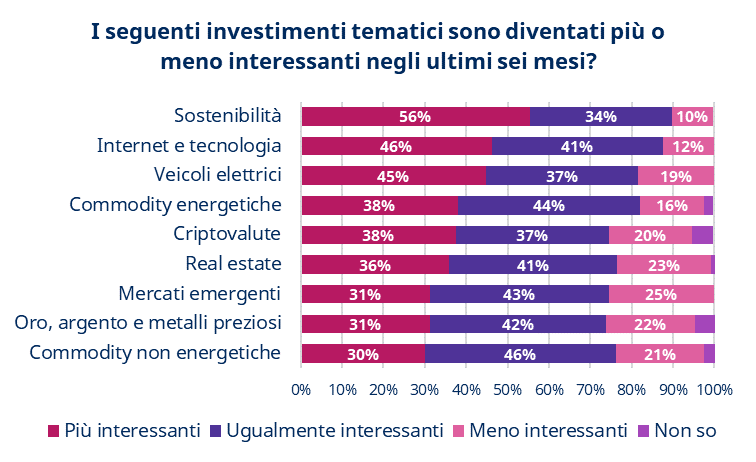

In generale è cresciuto anche l’interesse per gli investimenti tematici: tra questi i più attraenti risultano essere sostenibilità (indicata dal 56% degli italiani), internet e tecnologia (46%) e veicoli elettrici (45%). Il quadro a livello globale è simile, ma con la sostenibilità che passa in secondo piano (52%), superata da internet e tecnologia (57%) e seguita dai veicoli elettrici (46%).

Per contro, a sorpresa, più di un quarto degli intervistati italiani ha indicato i titoli di Stato e la liquidità come le asset class meno interessanti (rispettivamente 28% e 27%, contro il 24% e il 23% a livello globale), considerando che entrambi potrebbero essere messi a dura prova dall’aumento dei tassi di interesse.

Quali le aspettative di rendimento?

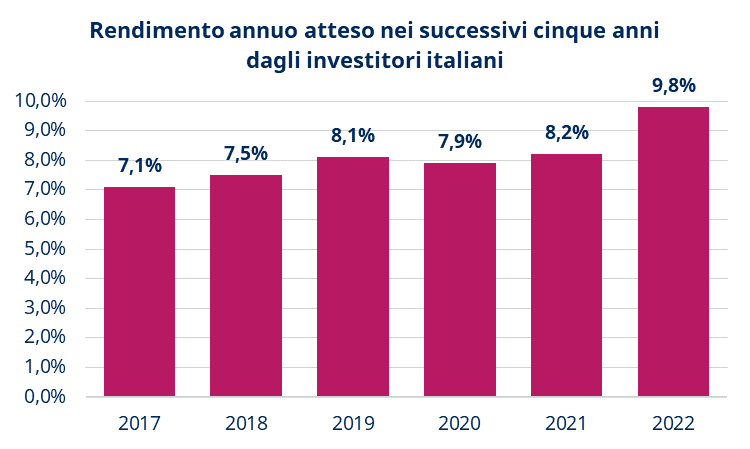

Se la complessità del contesto socioeconomico induce gli investitori a modificare l’allocazione dei propri risparmi, emerge al tempo stesso dallo studio di Schroders una visione ottimistica per il futuro da parte degli intervistati, che dichiarano di aspettarsi un miglioramento delle performance degli investimenti nel prossimo quinquennio.

In proposito, puntando la lente di ingrandimento sugli investitori italiani, la ricerca rileva che il rendimento atteso da questi ultimi nei prossimi cinque anni sale al 9,8% (11,4% il dato globale) rispetto all’8,2% del 2021 (11,3% il dato globale). Un miglioramento significativo, considerando che si tratta del dato più elevato dal 2017 per gli investitori italiani, che si confermano, tuttavia, tra i più cauti a livello mondiale, insieme ai francesi (9,2%).

Un ottimismo giustificato?

“Stiamo vivendo tempi insoliti, con l’inflazione che in molti Paesi ha raggiunto il livello più alto degli ultimi decenni. C’è il rischio che l’ottimismo degli investitori sui rendimenti futuri sia influenzato dall’esperienza degli ultimi anni, quando l’inflazione era sotto controllo e il costo dei prestiti ai minimi storici. Ora stiamo entrando in una nuova fase, probabilmente molto più complessa” – sottolinea Lesley-Ann Morgan, Head of Multi-Asset Strategy, Schroders.

Il report completo è disponibile al seguente link: www.schroders.it/gis

(Nota stampa e foto in allegato)

Un caro saluto,

Diana Ferla

![]()

Corso Monforte, 13 | 20122 Milano | Italy

D +39.02.45395500 | M +39.349.0847023

Le informazioni contenute in questa e-mail sono destinate alla persona alla quale sono state inviate. Nel rispetto della legge, dei regolamenti e delle normative vigenti, questa e-mail non deve essere resa pubblica poiché potrebbe contenere informazioni di natura strettamente confidenziale. Qualsiasi persona che al di fuori del destinatario dovesse riceverla o dovesse entrarne in possesso non è autorizzata a leggerla, diffonderla, inoltrarla o duplicarla. Se chi legge non è il destinatario del messaggio è pregato di avvisare immediatamente il mittente e successivamente di eliminarlo. Verini & Associati Sas declina ogni responsabilità per l’incompleta e l’errata trasmissione di questa e-mail o per un ritardo nella ricezione della stessa.

The information contained in this e-mail communication is solely intended for the person/legal person to whom it has been sent, and as it may contain information of a personal or confidential nature, it may not be made public by virtue of law, regulations or agreement. If someone other than the intended recipient should receive or come into possession of this e-mail communication, he/she will not be entitled to read, disseminate, disclose or duplicate it. If you are not the intended recipient, you are requested to inform the sender of this e-mail message of this immediately, and to destroy the original e-mail communication. Verini & Associati Sas does not accept any liability for incorrect and incomplete transmission or delayed receipt of this e-mail.