Buongiorno,

inviamo di seguito e in allegato il commento “Asset allocation: il credit crunch non porterà a bruschi tagli dei tassi” a cura della Strategy Unit di Pictet Asset Management.

Un saluto e una buona giornata,

Giovanni Prati

+39 351 5293362

Asset allocation: il credit crunch non porterà a bruschi tagli dei tassi

A cura della Strategy Unit di Pictet Asset Management

26.04.2023

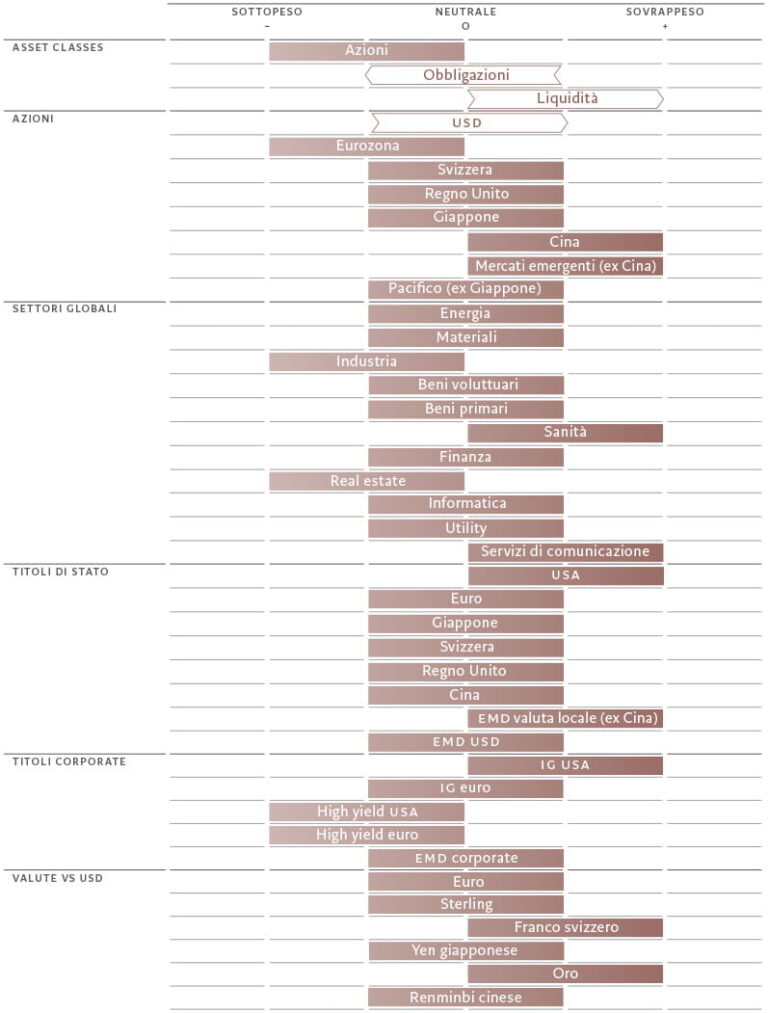

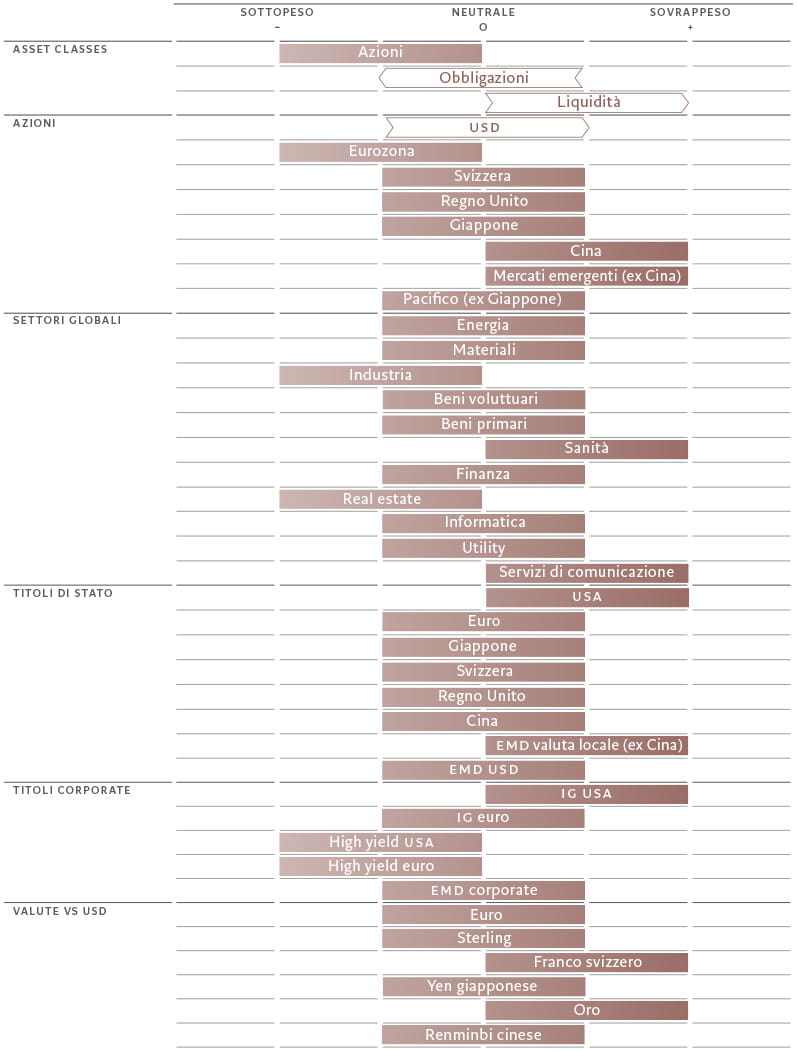

- I rendimenti dei titoli di Stato a più breve scadenza sono scesi troppo e troppo in fretta. Di conseguenza, la liquidità viene portata a sovrappeso

- Ci aspettiamo una nuova fase di debolezza economica e quindi, nel frattempo, manteniamo il sottopeso sul comparto azionario

- La crescita del PIL tra le economie avanzate è destinata quest’anno a rallentare fino all’1%

- Una nota positiva all’interno dell’economia globale è costituita dai mercati emergenti, la cui crescita quest’anno potrebbe accelerare sino al 3,2%, trainata dalla Cina che dovrebbe godere del forte rimbalzo grazie alla riapertura post-COVID

- Per quanto riguarda le previsioni sugli utili, il modello suggerisce per il 2023 una crescita degli utili societari quasi piatta, a eccezione dei mercati emergenti che si confermano più dinamici

La stretta monetaria aggressiva della Federal Reserve statunitense e di altre grandi Banche Centrali ha innescato turbolenze in alcuni comparti del settore bancario e alimentato i paragoni con la stretta creditizia globale che sconvolse i mercati finanziari 15 anni fa.

Riteniamo che i timori per una crisi finanziaria simile a quella del 2008 siano esagerati. Ciononostante, le convulsioni economiche derivanti dalla chiusura di alcune banche regionali negli Stati Uniti e dall’acquisizione (mediata dallo Stato) di Credit Suisse diventeranno presto evidenti: la crescita del PIL globale rallenterà e risulterà inferiore al suo potenziale a lungo termine per il resto dell’anno.

Detto ciò, sembra che gli investitori stiano correndo sin troppo con le loro previsioni di una Fed che inizierà a ridurre i tassi di interesse già entro il prossimo luglio. Come altre Banche Centrali, la Fed ha infatti le mani legate: l’inflazione elevata le impedirà di erogare stimoli monetari nei prossimi mesi, pur inducendola a ritenere opportuna l’introduzione di altre misure a breve termine per allentare le tensioni nel sistema bancario.

Lo scenario eccessivamente accomodante scontato dai mercati del reddito fisso è uno dei motivi per cui abbiamo abbassato la ponderazione delle obbligazioni allo stesso livello del benchmark. Si tratta di una mossa solo tattica: i rendimenti dei titoli di Stato a più breve scadenza sono scesi troppo e troppo in fretta. Di conseguenza, la liquidità viene portata a sovrappeso.

Ci aspettiamo una nuova fase di debolezza economica e quindi, nel frattempo, manteniamo il sottopeso sul comparto azionario. Il peggioramento delle condizioni economiche non solo ostacolerà la crescita dei multipli prezzo/utili, ma potrebbe portare anche alla stagnazione degli utili societari.

Le nostre analisi sul ciclo economico indicano che la stretta bancaria peserà sulla crescita economica nel medio termine. La crescita del PIL tra le economie avanzate è destinata quest’anno a rallentare fino all’1% (dal 2,7% dello scorso anno).

Negli Stati Uniti, le recenti turbolenze finanziarie potrebbero indurre le banche piccole e medie (responsabili di un terzo dei prestiti totali nel Paese) a inasprire i propri standard creditizi, cosa che a sua volta peserebbe sui consumi e sugli investimenti aziendali.

È probabile che questi istituti di credito restino vulnerabili, in quanto i risparmiatori (che detengono depositi non assicurati stimati in 8 mila miliardi di dollari) potrebbero parcheggiare questa liquidità presso banche più grandi e sicure o cercare altri asset in grado di garantire rendimenti più elevati, creando così ulteriori perdite nei bilanci delle banche regionali.

Squilibri nella liquidità

Depositi delle banche commerciali USA e indice dei Treasury USA, variazione su base annua in %

Fonte: Refinitiv e Pictet Asset Management, dati relativi al periodo dall’11/02/2003 al 27/03/2023

Esiste, comunque, una ragionevole possibilità che l’economia statunitense riesca a evitare una recessione. Le famiglie del Paese hanno ancora 1.500 miliardi di dollari di risparmi in eccesso, mentre la Fed ha attuato misure di protezione per impedire il crollo di altre banche. Molto dipenderà dalla resilienza dei consumatori e dal sentiment delle aziende di fronte alle turbolenze delle banche regionali.

Neanche le previsioni per l’Europa sono particolarmente positive; tuttavia, il comparto finanziario della regione dovrebbe reggere meglio della controparte statunitense, grazie all’abbondante cuscinetto di capitale e liquidità di cui dispongono le banche europee.

Detto ciò, si prevede che le condizioni creditizie subiscano un’ulteriore stretta, parallelamente ai rialzi dei tassi di interesse della Banca Centrale Europea volti a controllare le forti e ostinate pressioni sui prezzi, cosa che dovrebbe avere ripercussioni sugli asset più rischiosi.

Una nota positiva all’interno dell’economia globale è costituita dai mercati emergenti, la cui crescita quest’anno potrebbe accelerare sino al 3,2%, trainata dalla Cina che dovrebbe godere del forte rimbalzo grazie alla riapertura post-COVID.

Ulteriore incoraggiamento giunge dai segnali che indicano che la stretta normativa di Pechino sulle aziende si sta allentando, il che potrebbe rischiarare le prospettive per le azioni e le obbligazioni del Paese.

Di buon auspicio per le economie dei mercati emergenti sono anche il calo dell’inflazione e la recente debolezza del dollaro.

Il nostro modello di liquidità mostra un quadro variegato. La Fed ha reagito con prontezza alla crisi bancaria, dispiegando un piano di prestiti di emergenza per le banche che ha permesso di fornire liquidità per un totale di circa 400 miliardi di dollari.

L’impatto sui mercati è stato simile a un quantitative easing, innalzando quello che stimiamo essere il fair value dell’indice S&P 500, stimolando i titoli azionari sensibili alla liquidità e orientati alla crescita (titoli growth) e riducendo i rendimenti sulle obbligazioni a più lunga scadenza.

Tuttavia, data la persistenza della pressione inflazionistica e il grado di resilienza dell’economia, i nostri modelli valutano estremamente irrealistiche le attese di mercato circa un taglio dei tassi della Fed (fino a 100 punti base quest’anno e per altri 100 punti base entro il 2024).

Un’indicazione chiave proveniente dal nostro quadro di valutazione mostra la perdita di attrattiva delle obbligazioni in seguito al brusco crollo dei rendimenti provocato dai problemi nel settore bancario. Tutti gli asset sono negoziati a valutazioni eque.

Per quanto riguarda le previsioni sugli utili, il modello suggerisce per il 2023 una crescita degli utili societari quasi piatta. I mercati emergenti rimangono quelli più dinamici. Prevediamo che quest’anno la crescita degli utili societari nei ME sarà superiore all’11%, una prospettiva significativamente più ottimistica rispetto a quella del consensus degli analisti, che vede una lieve contrazione.

I nostri indicatori tecnici forniscono segnali contraddittori. I fondi del mercato monetario hanno attratto flussi per circa 340 miliardi di dollari nelle ultime quattro settimane (i maggiori dalla crisi legata al COVID); si potrebbe considerare questo sviluppo come un cambiamento in senso difensivo.

Questo flusso in entrata, pari al 10% degli asset in fondi del mercato monetario statunitense, ha fatto da contraltare alla fuga dai depositi bancari. A controbilanciare questo segnale, però, i flussi in uscita dal comparto azionario sono stati limitati: i riscatti registrati dalle azioni statunitensi sono stati compensati dai flussi in entrata nei fondi azionari emergenti.

Le informazioni, opinioni e stime contenute nel presente documento riflettono un’opinione espressa alla data originale di pubblicazione e sono soggette a rischi e incertezze che potrebbero far sì che i risultati reali differiscano in maniera sostanziale da quelli qui presentati.

Il Gruppo Pictet

Fondato a Ginevra nel 1805, il Gruppo Pictet è uno dei principali gestori patrimoniali e del risparmio indipendenti in Europa. Con un patrimonio gestito e amministrato che ammonta a circa 620 miliardi di euro al 31 dicembre 2022, il Gruppo è controllato e gestito da otto soci e mantiene gli stessi principi di titolarità e successione in essere fin dalla fondazione. Il Gruppo Pictet, con oltre 5.300 dipendenti, ha il suo quartier generale a Ginevra e altre sedi nei seguenti centri finanziari: Amsterdam, Barcellona, Basilea, Bruxelles, Dubai, Francoforte, Hong Kong, Londra, Losanna, Lussemburgo, Madrid, Milano, Montreal, Monaco di Baviera, Nassau, New York, Osaka, Parigi, Principato di Monaco, Roma, Shanghai, Singapore, Stoccarda, Taipei, Tel Aviv, Tokyo, Torino, Verona e Zurigo. Pictet Asset Management (“Pictet AM”) comprende tutte le controllate e le divisioni del Gruppo Pictet che svolgono attività di asset management e gestione fondi istituzionali. Fra i principali clienti si annoverano alcuni dei maggiori fondi pensione, fondi sovrani e istituti finanziari a livello mondiale.

Contatti Stampa:

BC Communication

Federica Guerrini | Tel. +39 340 750 0862 | federica.guerrini@bc-communication.it

Giovanni Prati | Tel. +39 351 5293362 | giovanni.prati@bc-communication.it

Lucrezia Pisani | Tel. +39 347 6732479 | lucrezia.pisani@bc-communication.it