Buongiorno,

Inviamo di seguito il commento “FOMC di marzo: la Fed mantiene i tre tagli e Powell minimizza il recente rialzo dell’inflazione”, a cura di Xiao Cui, Senior Economist di Pictet Wealth Management.

Restiamo a disposizione.

Un caro saluto,

Lucrezia Pisani

+39 3476732479

FOMC di marzo – La Fed mantiene i tre tagli e Powell minimizza il recente rialzo dell’inflazione

Il FOMC ha aumentato le proiezioni di crescita e inflazione, ma il punto mediano per il 2024 è rimasto a tre tagli. Questo dato è indicativo della funzione di reazione della Fed e indica una chiara tendenza a tagliare i tassi quest’anno. Powell ha minimizzato il recente rialzo dell’inflazione, sottolineando che la visione della Fed di un’inflazione in discesa su una strada accidentata non è cambiata. Si è astenuto dal fornire indicazioni specifiche sulla data di inizio o sul ritmo dei tagli, ma ha ribadito che i tagli sono probabili a un certo punto dell’anno.

La nostra ipotesi di base per il primo taglio è ancora giugno. Il rischio per la nostra previsione della Fed di un inizio a giugno e di tagli cumulativi di 125 punti base è chiaramente legato a un inizio più tardivo e un numero inferiore di tagli. Se l’inflazione non dovesse moderarsi a marzo, ciò ridurrebbe significativamente le probabilità di un allentamento della politica a breve termine. Ci discostiamo dalla Fed per quanto riguarda la crescita e il mercato del lavoro, in quanto un indebolimento maggiore del previsto porterebbe a un maggiore allentamento rispetto a quanto attualmente previsto dalla Fed. La commissione sarà inoltre sempre più sensibile alla debolezza del mercato del lavoro.

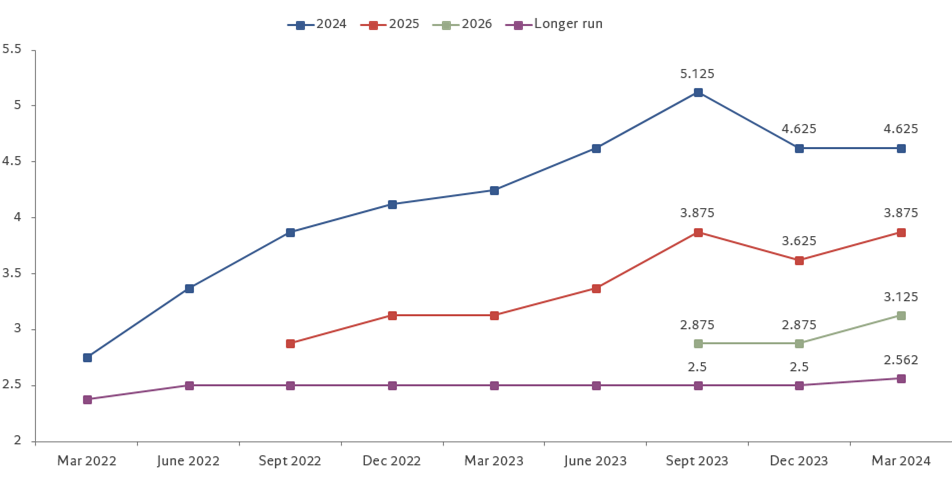

Tre tagli per il 2024. Il punto mediano continua a indicare 75 punti base di tagli nel 2024, come ci aspettavamo, anche se il consenso era diviso tra la mediana che indicava 75 o 50 punti base di tagli. Il margine è sottile: 10 indicano 3 o più tagli (contro gli 11 dell’ultima volta) e 9 ne indicano 2 o meno. Riteniamo che Powell si collochi nel campo dei 3 tagli.

Più alti più a lungo. I punti mediani per il 2025 e il 2026 sono stati rivisti al rialzo di 25 punti base, rispettivamente al 3,875% e al 3,125%, in linea con i tre tagli annuali. La mediana di più lungo periodo è salita di poco, al 2,6%, dal 2,5%. Il FOMC ha impiegato un tempo sorprendentemente lungo per prendere coscienza che il tasso neutrale è probabilmente più alto, soprattutto quello a breve termine.

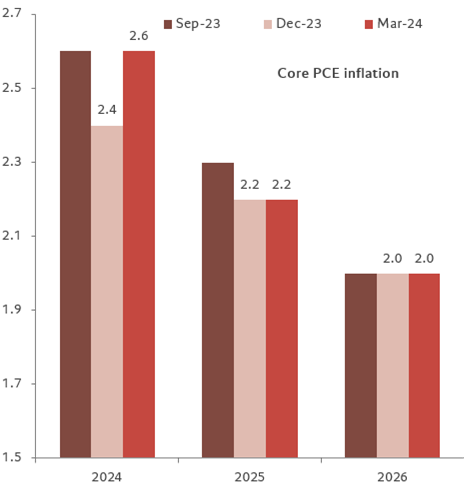

Espansione dell’offerta. Per il 2024, il FOMC prevede un aumento significativo della crescita del PIL (da +0,7% a 2,1%) e un leggero aumento dell’inflazione di fondo (da +0,2% a 2,6%). Il presidente Powell ha osservato che l’aumento del PIL è dovuto principalmente all’espansione dell’offerta di lavoro a seguito dell’immigrazione. Abbiamo notato che l’immigrazione dovrebbe rimanere elevata quest’anno dopo l’impennata dell’anno scorso, con un impatto significativo sull’offerta di lavoro, sulla crescita dei salari, sull’inflazione di base e sulla crescita della produttività.

Giugno ancora sul tavolo. Powell ha ribadito il suo precedente commento secondo il quale è ancora probabile che sia opportuno tagliare a un certo punto dell’anno. Nonostante i numerosi tentativi della stampa di ottenere una guida più specifica, Powell non si è impegnato in mosse future. Il nostro scenario di base per il primo taglio è ancora giugno, con il rischio di un rinvio a luglio. Se l’inflazione sarà abbastanza forte da impedire alla Fed di tagliare i tassi prima di luglio, la riunione del FOMC di settembre sarebbe troppo vicina alle elezioni per una prima mossa di politica monetaria.

La visione dell’inflazione non è cambiata. Powell ha osservato che i forti numeri dell’inflazione di gennaio/febbraio non hanno cambiato la storia dell’inflazione, che è quella di un’inflazione che scende gradualmente su una strada a volte accidentata verso il 2%, ma non vuole liquidare i dati. Ha notato che i numeri presentano ragionevoli effetti stagionali (anche la nostra lettura dei dati). Prima del FOMC di giugno abbiamo altri due rapporti sull’IPC che hanno un’importanza significativa.

I rischi per le prospettive sono duplici. Powell ha menzionato in più punti il rischio di un indebolimento inatteso dell’occupazione. Il comitato è molto sensibile alla debolezza dell’occupazione e se si verificasse (non è il loro scenario di base), richiederebbe tagli dei tassi. In un commento dovish, Powell ha anche osservato che una forte crescita dell’occupazione, di per sé, non è un motivo per preoccuparsi dell’inflazione.

QT in arrivo a breve, e forse più lento per un periodo più lungo. Powell ha osservato che il tapering dei Treasuries è imminente. Leggiamo questa affermazione come un annuncio del tapering a maggio, in linea con le nostre precedenti aspettative. Ciò non significa necessariamente che il bilancio si ridurrà in misura minore rispetto al passato, poiché il comitato vuole avvicinarsi al livello finale in modo più graduale, ossia più lentamente e più a lungo.

ENGLISH VERSION

March FOMC – Fed sticks with three cuts and Powell downplayed recent inflation uptick

The FOMC boosted its growth and inflation projections, but the median dot for 2024 stayed at three cuts. This says a lot about the Fed’s reaction function and indicates a clear bias to cut rates this year. Powell downplayed the recent inflation uptick, noting the Fed’s view of inflation coming down on a bumpy road has not changed. He refrained from giving specific guidance on the start date or the pace of cuts but repeated that cuts are likely at some point this year.

We still have June as our base case for the first cut. The risk to our Fed call of a June start and 125bps of cumulative cuts are clearly tilted towards a later start and fewer cuts. If inflation fails to moderate in March, that would significantly reduce the odds of near-term policy easing. We differ from the Fed in our view about growth and the labor market, as more than expected weakening would lead to more easing than the Fed currently anticipates. The committee will also be increasingly sensitive to labor market weakness.

Three cuts for 2024. The median dot continued to show 75bps of cuts in 2024, as we expected, although consensus was split between the median showing 75bps or 50bps of cuts. The margin is thin with 10 showing 3 cuts or more (vs.11 last time) and 9 showing 2 cuts or fewer. We believe Powell is in the 3-cut camp.

Higher for longer. The median dots for 2025 and 2026 were each revised 25bps higher, to 3.875% and 3.125%, respectively, consistent with three cuts each year. The longer-run median moved just slightly higher to 2.6% from 2.5%. It has taken the FOMC surprisingly long to come to the view that the neutral rate is likely higher, especially the short-run neutral rate.

Supply expansion. For 2024, the FOMC forecasts significantly higher GDP growth (+0.7% to 2.1%) and slightly higher core inflation (+0.2% to 2.6%). Chair Powell noted the upgrade to GDP was mostly due to an expansion of labor supply as a result of immigration. We have noted immigration is expected to remain high this year after surging last year, with significant impact to labor supply, wage growth, shelter inflation, and productivity growth.

June still on the table. Powell repeated his prior comment that it is still likely appropriate to cut at some point this year. Despite many attempts by the press for a more specific guidance, Powell didn’t commit to future moves. We still have June as our base case for the first cut, with the risk of a delay to July. If inflation is strong enough to prevent the Fed from hiking before July, the September FOMC meeting would be too close to the election for a first move in the policy stance.

Inflation view not changed. Powell noted the strong Jan/Feb inflation numbers haven’t changed the inflation story which is that of inflation moving down gradually on a sometimes-bumpy road toward 2%, but he doesn’t want to be dismissive of the data. He noted there are reasonable seasonal effects in the numbers (our reading of the data as well). We have two more CPI reports before the June FOMC and they carry significant importance.

Risks to the outlook are two sided. Powell mentioned at multiple points the risk of employment unexpectedly weakening. The committee is very much sensitive to employment weakness and if there were to occur (not their base case), they would require rate cuts. In a dovish comment, Powell also noted strong job growth, in and of itself, is not a reason s to be concerned about inflation

QT coming fairly soon, and possibly slower for longer. Powell noted the tapering of Treasuries is coming fairly soon. We read this as meaning an announcement of tapering in May, in line with our previous expectation. This does not necessarily mean the balance sheet would shrink by less than otherwise as the committee wants to approach the ultimate level more gradually, i.e. slower for longer.

FOMC dot plot Mar 2024 vs. Dec 2023

FOMC median dot evolution

FOMC economic projections