Buongiorno,

inviamo di seguito e in allegato il commento “Reddito fisso: il picco dei rialzi dei tassi segna un punto di svolta per le obbligazioni” a cura di Gene Tannuzzo, Responsabile reddito fisso globale di Columbia Threadneedle Investments (+ foto).

Restiamo a disposizione per ulteriori informazioni.

Un saluto,

Lucrezia

+39 347 6732479

Reddito fisso: il picco dei rialzi dei tassi segna un punto di svolta per le obbligazioni

A cura di Gene Tannuzzo, Responsabile reddito fisso globale di Columbia Threadneedle Investments

04.12.2023

Con l’avvicinarsi del 2024, sembra plausibile una pausa della Fed per valutare l’impatto delle restrizioni sulle condizioni finanziarie e creditizie messe in atto dalla banca centrale. A prescindere dal verificarsi di un atterraggio più o meno morbido, gli investitori obbligazionari hanno un unico obiettivo: generare rendimenti interessanti, consapevoli del fatto che non è necessario essere ribassisti sull’economia per essere ottimisti sul mercato dei bond.

Le obbligazioni hanno registrato buone performance in prossimità delle pause della Fed

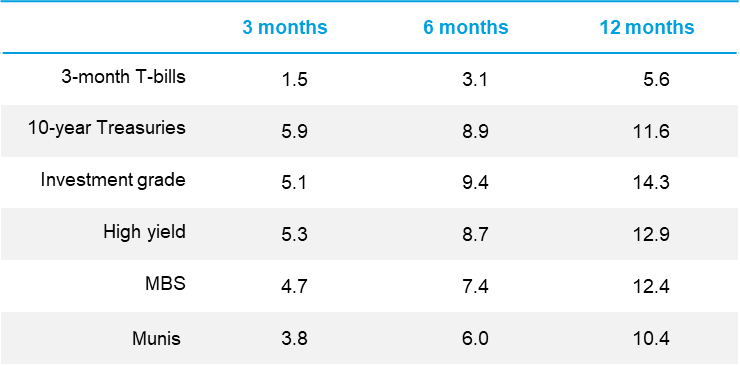

Generalmente, non è necessario che ci sia un taglio dei tassi affinchè le obbligazioni risalgano. In passato, infatti, al raggiungimento del picco del ciclo restrittivo, è solitamente seguito un periodo in cui la performance delle obbligazioni tendeva ad essere eccezionale (Figura 1).

Figura 1: rendimenti obbligazionari dopo il picco degli aumenti dei tassi della Fed

(Rendimento a termine medio dopo una pausa, %)

Fonte: Columbia Threadneedle Investments. Cfr. le note per gli indici utilizzati.

Non ci aspettiamo un atterraggio duro, ma non conoscendo quale sarà l’entità del rallentamento economico e tenendo in considerazione i dati attuali sull’inflazione, riteniamo utile privilegiare un posizionamento su emissioni di qualità superiore. Sebbene le obbligazioni con rating inferiori abbiano conseguito buoni risultati nel 2023, riteniamo che il mercato sarà più esigente nel 2024 e presenterà una maggiore dispersione dei rendimenti. Ci stiamo infatti addentrando in un periodo caratterizzato da tassi “più alti più a lungo” che creerà una distinzione più netta tra “vincitori e vinti”, soprattutto nei segmenti del mercato di qualità inferiore. Alla luce di ciò, è sempre più importante la selezione dei titoli, che è uno dei nostri maggiori punti di forza.

Rendimenti più alti nel lungo termine

I rendimenti dei titoli obbligazionari hanno raggiunto livelli che non si registravano da decenni. In questo contesto, è fondamentale cogliere l’opportunità di ottenere rendimenti più elevati nel lungo termine e riconoscere il potenziale di rendimento totale derivante dall’aumento dei prezzi di queste obbligazioni. Questo si traduce in un ottimo incentivo per abbandonare la liquidità. Attualmente, grazie alla rinascita del mercato monetario, gli investitori possono possedere liquidità e generare un rendimento competitivo. Tuttavia, l’attrattività della liquidità andrà riducendosi in corrispondenza di un calo dei tassi di interesse a breve termine e di un incremento dei rendimenti delle obbligazioni di alta qualità a lungo temine. Nel mercato europeo, le opportunità potrebbero essere persino più interessanti che negli Stati Uniti, nonostante vi siano rendimenti assoluti più bassi. A differenza degli Stati Uniti, l’Europa sta uscendo da un contesto di tassi d’interesse negativi. In questo momento, stiamo assistendo non solo a tassi d’interesse reali positivi, ma anche a spread creditizi più ampi, con la conseguenza che a parità di rating, un’obbligazione europea genera un premio al rischio maggiore rispetto a quello che si otterrebbe negli Stati Uniti.

Prospettive per il 2024

Di seguito delineiamo due scenari di investimento basati sul diverso andamento economico nel 2024. Qualora la crescita dovesse rimanere stabile (figura 2) e vi fosse un’elevata propensione al rischio, il reddito delle obbligazioni ad alto rendimento e dei prestiti bancari risulterebbe essere una buona integrazione per un portafoglio diversificato. Se, invece, si dovesse verificare una recessione (figura 2), sarebbe più appropriato preferire strumenti di qualità superiore sensibili alla duration, come ad esempio i Treasury o municipal bond, che offrono un’elevata protezione.

Figura 2: esiti economici e inflazionistici

Fonte: Columbia Threadneedle Investments, novembre 2023

Il nostro ottimismo nei confronti delle obbligazioni è bilanciato dall’incertezza economica, pur ritenendo improbabile un atterraggio duro. Soprattutto, riteniamo che il picco dei tassi sia vicino e che una pausa della Fed sarà un evento significativo per i mercati, poichè storicamente ha prodotto rendimenti superiori per le obbligazioni. Se a ciò si aggiunge l’opportunità di conseguire rendimenti interessanti, riteniamo che questo sia il momento giusto per entrare nel mercato obbligazionario.

Per ulteriori informazioni si veda il sito internet di Columbia Threadneedle Investments: www.columbiathreadneedle.it

A proposito di Columbia Threadneedle Investments

Columbia Threadneedle Investments è un gruppo di asset management leader a livello globale, che gestisce EUR 554 miliardi[1] per conto di clienti individuali, istituzionali e corporate in tutto il mondo.

Ci avvaliamo delle competenze di oltre 2500 collaboratori, tra cui più di 650 professionisti dell’investimento operanti nel Nord America, in Europa e Asia[2]. Offriamo ai nostri clienti un’ampia gamma di strategie incentrate su azioni, obbligazioni e strumenti alternativi, nonché competenze specializzate nell’investimento responsabile e una suite completa di soluzioni.

Columbia Threadneedle Investments è il gruppo globale di asset management di Ameriprise Financial, Inc. (NYSE:AMP), uno dei principali fornitori statunitensi di servizi finanziari. In quanto parte di Ameriprise, beneficiamo del sostegno di una grande società di servizi finanziari diversificata e adeguatamente patrimonializzata.

[1] Al 30 settembre 2023.

[2] Al 30 settembre 2023.

Contatti stampa: BC Communication

Lucrezia Pisani – lucrezia.pisani@bc-communication.it – +39 347 6732 479

Laura Morreale – laura.morreale@bc-communication.it – +39 327 3435 530

![]()

Per scopi di marketing. Esclusivamente ad uso di Investitori professionali e/o qualificati nella rispettiva giurisdizione (da non utilizzare o trasmettere a clienti al dettaglio). Le performance conseguite in passato non costituiscono un’indicazione di analoghi rendimenti futuri. Il valore degli investimenti e il rendimento che ne deriva possono diminuire così come aumentare ed un investitore potrebbe non recuperare la somma investita. Threadneedle (Lux) è una società di investimento a capitale variabile (Société d’investissement à capital variable, o “SICAV”) costituita secondo le leggi del Gran Ducato di Lussemburgo. Le emissioni, i riscatti e le conversioni delle diverse classi di azioni sono effettuati dalla SICAV. La società di gestione di Threadneedle (Lux) è Threadneedle Management Luxembourg S.A., che è coadiuvata da Threadneedle Asset Management Ltd. e/o da società di sub-gestione selezionate. Questo materiale è a titolo informativo e non costituisce un’offerta o una sollecitazione all’acquisto o alla vendita di titoli o altri strumenti finanziari e non è volto ad offrire consigli o servizi di investimento. Si prega di leggere il Prospetto e le Informazioni Chiave per gli Investitori (KID) prima di investire. Le sottoscrizioni di un comparto devono essere effettuate unicamente in base al Prospetto informativo, ovvero alle Informazioni Chiave per gli Investitori (KID) e all’ultima relazione annuale o periodica, che possono essere richiesti gratuitamente presso il vostro consulente finanziario. Gli investitori dovrebbero prendere visione della sezione “Fattori di Rischio” del Prospetto per conoscere il rischio applicabile all’investimento per ciascun fondo. La documentazione summenzionata e i KID sono disponibili in Inglese, Francese, Tedesco, Portoghese, Italiano, Spagnolo e Olandese (si prega di notare che il Prospetto non è disponibile in Olandese). I documenti possono essere ottenuti gratuitamente su richiesta scrivendo alla società di gestione in 44, rue de la Vallée, L-2661, Lussemburgo, Granducato del Lussemburgo, rivolgendosi all’International Financial Data Services (Luxembourg) S.A., 47, avenue John F. Kennedy, L-1855, Lussemburgo, Granducato del Lussemburgo oppure sul sito internet della società www.columbiathreadneedle.it all’interno della sezione chiamata “Documenti legali”. Threadneedle Management Luxembourg S.A ha la facolta’ di decidere di interrompere gli accordi relativi alla commercializzazione della Sicav in conformità con la normativa Europea. Una sintesi dei diritti degli Investitori è disponibile alla pagina del nostro sito in Inglese. Emesso da Threadneedle Management Luxembourg S.A. registrata presso il Registre de Commerce et des Societés (Luxembourg), Registered No. B 110242 44, rue de la Vallée, L-2661 Lussemburgo, Granducato del Lussemburgo. Columbia Threadneedle Investments è il marchio globale di gruppo delle società Columbia e Threadneedle. columbiathreadneedle.it