Scenari Immobiliari presenta a Roma il 43esimo

Rapporto su “I Fondi immobiliari in Italia e all’estero”

APPESO A UN FONDO

IL MERCATO IMMOBILIARE EUROPEO È STABILE PER LA SOLIDITÀ DEI FONDI IMMOBILIARI

In Italia patrimonio a 127 miliardi di euro (più 3,2 per cento in un anno)

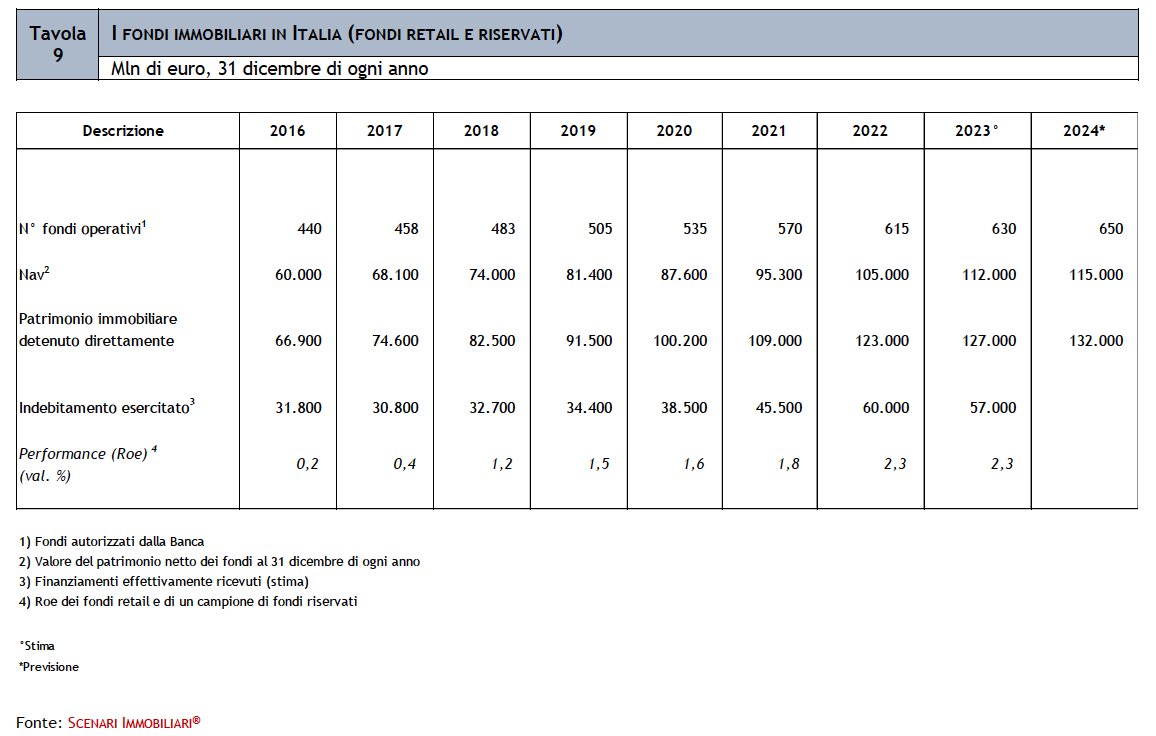

Dopo un 2022 particolarmente positivo, il mercato immobiliare globale sta attraversando un periodo difficile, con ricadute in quasi tutti i comparti. Unica eccezione è il risparmio gestito in immobili attraverso fondi immobiliari e i Reits, che sta reagendo in modo positivo e mantiene i propri valori, grazie al lavoro di preferenza per la qualità, con mirate dismissioni, acquisizioni e semplificazioni. A livello globale il valore del patrimonio immobiliare è cresciuto sia per i fondi immobiliari che per i Reits: le stime di fine anno ipotizzano un valore del patrimonio complessivo di 4.550 miliardi di euro, in crescita del 2,3 per cento rispetto ai dodici mesi precedenti. L’Europa, che pesa quasi il 35 per cento del patrimonio mondiale, ha raggiunto un volume di 1.580 miliardi di euro, in aumento del 3,3 per cento, con l’Italia che segue il trend di crescita e fa registrare un valore di 127 miliardi di euro nel 2023 (+3,2 per cento sul 2022), e fino a 132 miliardi nel 2024, con un incremento del 3,9 per cento. È quanto è emerso oggi a Roma nel corso della presentazione dell’aggiornamento del Rapporto 2023 su “I Fondi immobiliari in Italia e all’estero”, realizzato da Scenari Immobiliari in collaborazione con lo Studio Casadei, che ne ha curato la parte di analisi finanziaria.

“I fondi immobiliari rappresentano un’ancora fondamentale per il mercato immobiliare europeo e italiano in particolare”, ha dichiarato Mario Breglia, presidente di Scenari Immobiliari. “I gestori da tanti anni puntano sulla qualità del prodotto e questo fa in modo che i valori e i canoni restano stabili anche in anni complicati. Il tasso di occupazione degli immobili è ai livelli molto alti. Il fenomeno dello smart working non ha modificato le scelte delle grandi aziende nel terziario. Anzi sta creando – come in tutto il mondo – una nuova domanda di spazi funzionali e più consoni alle esigenze dei lavoratori. Ne deriva che il tasso di vacancy nel terziario nuovo è sotto il due per cento, contro il quindici per cento per immobili poco adatti”.

Secondo il Rapporto di Scenari Immobiliari e lo Studio Casadei, anche nel 2023 è proseguito il ciclo espansivo dei fondi immobiliari italiani, con il peso del patrimonio gestito nel nostro Paese che ha sfiorato il 12 per cento sul totale dell’area UE e il patrimonio immobiliare detenuto direttamente dai 630 fondi attivi pari a 127 miliardi di euro, con un incremento di circa il 3,3 per cento sui dodici mesi precedenti. Si riduce l’indebitamento per una minore esigenza di liquidità dipendente dalla diminuzione degli investimenti che per un maggior impiego di risorse proprie attuato per fronteggiare l’aumento del costo del debito.

“Il comparto dei fondi italiani – ha commentato Francesca Zirnstein, direttore generale di Scenari Immobiliari – procede nel suo percorso di crescita e i valori positivi registrati nel 2023 proseguiranno, secondo le nostre previsioni, anche nel 2024, con un incremento di Nav e patrimonio rispettivamente del 2,7 e 3,9 per cento. Per l’anno a venire, inoltre, stimiamo a 132 miliardi di euro il patrimonio dei fondi nel nostro Paese, ipotizzando che il numero di veicoli si incrementi di venti unità, a 650 in totale. Secondo il nostro studio, gli uffici continuano a rappresentare l’asset class preferita dai fondi immobiliari italiani, con un peso sul totale del patrimonio gestito del 58 per cento mentre il retail si conferma al secondo posto, con il tredici per cento. Anche quest’anno è proseguito il trend positivo degli immobili residenziali e logistici, due segmenti che insieme appresentano poco più del quindici per cento del totale, sebbene in espansione. Sulla base delle indicazioni raccolte tra le Sgr che partecipano al nostro gruppo di lavoro, segnaliamo prospettive positive e in aumento per le masse gestite nel 2024, con una tendenza alla diversificazione dei portafogli rispetto alla composizione attuale”.

Nonostante il trend al rialzo dell’ultimo trimestre le stime di fine anno ipotizzano il raggiungimento della soglia dei 5,5 miliardi di euro, ben al di sotto delle aspettative. Bisogna attendere la seconda parte del 2024 per assistere ad una ripresa più sostenuta delle attività di investimento. Il mercato italiano si conferma appetibile, continua a prevalere la componente internazionale dei capitali sul volume complessivo degli investimenti. Milano e Roma continuano a polarizzare i capitali, anche se i mercati regionali si mostrano sempre più dinamici.

L’aggiornamento del Rapporto è stato presentato da Mario Breglia (Scenari Immobiliari), Francesca Zirnstein (Scenari Immobiliari) e Gottardo Casadei (Studio Casadei), e commentato dai responsabili delle sgr aderenti al gruppo di lavoro: Fabio Bergallo (POLIS FONDI SGR), Alessandro Busci (PRELIOS SGR), Riccardo Corsi (FABRICA IMMOBILIARE SGR), Luca D’Antrassi (DEA CAPITAL REAL ESTATE SGR), Domenico Giusti (CASTELLO SGR), Rosario Grimaldi (INVESTIRE SGR), Gabriella Pelosi (GENERALI REAL ESTATE SGR), Cristiano Rossetto (COIMA SGR), Vincenzo Scerbo (COLLIERS GLOBAL INVESTORS ITALY SGR)

Fabio Santilio

Senior Account

SEC Newgate Spa

via Ferrante Aporti, 8

20124 Milano

tel. 02 624999.1

www.secrp.com – www.secglobalnetwork.com

Questo messaggio è destinato unicamente alla persona o la soggetto ai

quali è indirizzato e può contenere informazioni riservate e/o coperte da

segreto professionale, la cui divulgazione è proibita. Qualora non siate i

destinatari designati non dovete leggere, utilizzare, diffondere o copiare

le informazioni trasmesse. Nel caso aveste ricevuto questo messaggio

per errore, vogliate cortesemente contattare il mittente e cancellare il

materiale dai vostri computer.

This message is intended only for the person or entity to which it is

addressed and may contain confidential and/or privileged information, the

disclosure of which is prohibited. If you are not the intended recipient you

may not read, use, disseminate or copy the information transmitted. If you

have received this message in error, please contact the sender and delete

the material from any computer.